Hướng dẫn cách làm bảng tính lương trong Excel theo mẫu Bảng thanh toán tiền lương ban hành kèm theo Thông tư 133 và Thông tư 200 mới nhất hiện nay.

Bước 1:

– Theo quy định tại Thông tư 200 và Thông tư 133 thì DN được tự thiết kế Mẫu bảng thanh toán tiền lương phù hợp với yêu cầu của DN.

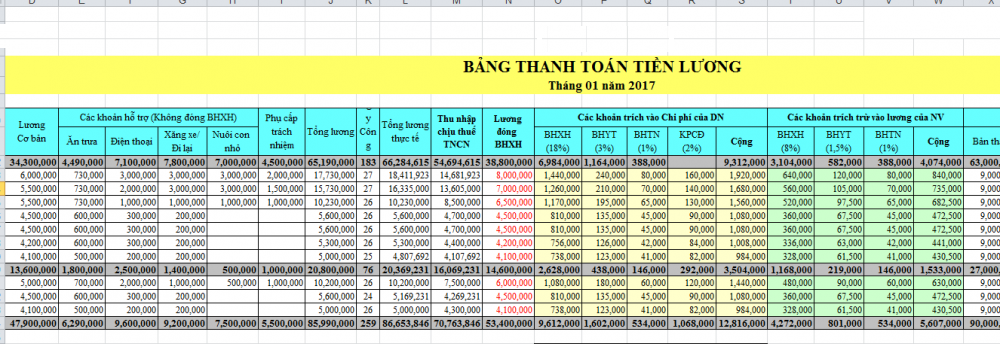

-> Mẫu bảng thanh toán tiền lương trên Excel chi tiết các khoản như: Lương cơ bản, lương đóng BHXH, phụ cấp, ăn trưa, điện thoại, các khoản BH, cách tính thuế TNCN.

Mẫu bảng thanh toán tiền lương trên Excel

Bước 2: – Cách tính các chỉ tiêu trên bảng thanh toán tiền lương:

1. Lương cơ bản:

– Lương cơ bản là lương được thể hiện trên hợp đồng lao động, mức lương này cũng được thể hiện trên thang bảng lương mà các bạn xây dựng để nộp cho cơ quan bảo hiểm -> Là căn cứ để xây dựng mức lương đóng BHXH.

VD: Công ty bạn ở Vùng 1 thì mức lương tối thiểu áp dụng cho nhân đã qua đào tạo nghề là 4.012.000 -> Như vậy các bạn phải thể hiện trên hợp đồng và thang bảng lương, mức lương tối thiểu (Cơ bản) phải là 4.012.000.

Chú ý: Khi xây dựng thanh bảng lương thì lương cơ bản phải căn cứ vào mức lương tối thiểu vùng, chi tiết xem tại đây: Mức lương tối thiểu vùng mới nhất

2. Các khoản hỗ trợ không đóng BHXH.

Hiện tại các khoản hỗ trợ không đóng BHXH gồm:

– Tiền thưởng theo quy định tại Điều 103 của Bộ luật lao động, tiền thưởng sáng kiến;

– Tiền ăn giữa ca;

– Các khoản hỗ trợ xăng xe, điện thoại, đi lại, tiền nhà ở, tiền giữ trẻ, nuôi con nhỏ;

– Hỗ trợ khi người lao động có thân nhân bị chết, người lao động có người thân kết hôn, sinh nhật của người lao động, trợ cấp cho người lao động gặp hoàn cảnh khó khăn khi bị tai nạn lao động, bệnh nghề nghiệp và các khoản hỗ trợ, trợ cấp khác thì ghi thành mục riêng trong hợp đồng lao động theo Khoản 11 Điều 4 Nghị định số 05/2015/NĐ-CP.

Chú ý: Trong các khoản hộ trợ không phải đóng BHXH bên trên thì có:

+) Các khoản sau được miễn thuế TCCN:

– Tiền ăn ca, ăn giữa trưa.

– Tiền điện thoại.

– Tiền công tác phí.

– Tiền trang phục.

– Tiền làm thêm giờ vào ngày nghỉ, lễ, làm việc vào ban đêm được trả cao hơn so với ngày bình thường.

– Tiền đám hiếu, đám hỷ.

+) Các khoản hỗ trợ, phụ cấp KHÔNG được miễn thuế:

– Tiền thưởng.

– Tiền xăng xe, đi lại

– Tiền nuôi con nhỏ…

– Tiền phụ cấp …

-> Khoản tiền thuê nhà mà DN trả thay cho nhân viên thì tính vào Thu nhập chịu thuế KHÔNG vượt quá 15% tổng thu nhập chịu thuế (chưa bao gồm tiền thuê nhà)

3. Phụ cấp trách nhiệm

– Khoản này phải đóng BHXH và phải tính thuế TNCN.

Chú ý: Các khoản phụ cấp, hỗ trợ, thưởng … thì các bạn phải ghi rõ: Điều kiện hưởng và mức hưởng ở trong Quy chế lương thưởng nhé.

4. Tổng lương:

– Tổng lương = Lương cơ bản + Các khoản hỗ trợ + Phụ cấp …

5. Ngày công:

– Các bạn phải dựa vào Bảng chấm công để nhập vào đây nhé

6. Tổng thu nhập thực tế:

Tổng thu nhập = Tổng lương x (Số ngày công đi làm thực tế / 26) (Hoặc = (Tổng lương / ngày công hành chính của tháng ) x số ngày làm việc thực tế.

VD: Tháng 6/2017 có 30 ngày: theo quy định của Công ty nhân viên được nghỉ 4 ngày chủ nhật => có 26 ngày công thực tế. Công ty trả lương 5.000.000/tháng.

Cách 1: Tổng lương x (Số ngày công đi làm thực tế / 26)

– Nếu bạn đi làm đủ 26 ngày: = 5.000.000 x (26/26) = 5.000.000

– Nếu bạn đi làm 25 ngày: = 5.000.000 x (25/26) = 4.807.692

Cách 2: = Tổng lương / ngày công hành chính của tháng x số ngày làm việc thực tế.

– Nếu bạn đi làm đủ 26 ngày = (5.000.000 / 26 ) x 26 = 5.000.000

– Nếu bạn đi làm 25 ngày = (5.000.000 / 26 ) x 25 = 4.807.692

Chú ý: Tiền lương ngày được trả cho một ngày làm việc xác định trên cơ sở tiền lương tháng chia cho số ngày làm việc bình thường trong tháng theo quy định của pháp luật mà doanh nghiệp lựa chọn, nhưng tối đa không quá 26 ngày”.

(Theo Thông tư 47/2015/TT-BLĐTBXH)

7. Thu nhập chịu thuế TNCN:

Thu nhập chịu thuế TNCN = Tổng thu nhập – Các khoản được miễn thuế

8. Lương đóng BHXH:

– Lương đóng BHXH = Là mức lương cơ bản ở phần 1 + Các khoản phụ cấp phải đóng BHXH.

Theo Quyết định 595/QĐ-BHXH ngày 14/4/2017 quy định các khoản phụ cấp phải đóng BHXH:

– Phụ cấp chức vụ, chức danh;

– Phụ cấp trách nhiệm;

– Phụ cấp nặng nhọc, độc hại, nguy hiểm;

– Phụ cấp thâm niên;

- Phụ cấp khu vực;

– Phụ cấp lưu động;

- Phụ cấp thu hút và các phụ cấp có tính chất tương tự

9. Các khoản trích BHXH trừ vào chi phí của DN và trừ vào lương của NV:

| Các khoản trích theo lương | Tính vào Chi phí của DN | Trừ vào lương của NV |

| Bảo hiểm xã hội (BHXH) |

17,5% | 8% |

| Bảo hiểm y tế (BHYT) |

3% | 1,5% |

| Bảo hiểm thất nghiệp (BHTN) |

1% | 1% |

| Kinh phí công đoàn (KPCĐ) |

2% | |

| Tổng Cộng | 23,5% | 10,5 % |

– Giảm trừ người phụ thuộc: 3,6tr/tháng

– Giảm trừ BH (Là số tiền trích trừ vào lương của NV)

11. Thu nhập tính thuế TNCN

Thu nhập tính thuế = Thu nhập chịu thuế TNCN – Các khoản giảm trừ

12. Thuế TNCN phải nộp.

– Cột này thì các bạn phải tự tính ở bên ngoài sau đó lấy số tiền nhập vào đây.

– Những lao động có ký hợp đồng trên 3 tháng thì các bạn tính theo biểu lũy tiến từng phần.

– Những lao động thời vụ, thử việc, ký hợp đồng dưới 3 tháng thì các bạn khấu trừ 10% trên thu nhập trước khi trả lương cho.

13. Tạm ứng

– Là số tiền mà nhân viên đã ứng trong tháng (chú ý đây là tiền lương mà nhân viên đó ứng nhé, không phải tiền ứng để đi mua hàng)

14. Thực lĩnh

Thực lĩnh = Tổng thu nhập – Khoản tiền BHXH trính vào lương của NV – Thuế TNCN phải nộp (nếu có) – Tạm ứng (nếu có).

Lưu ý: Nếu DN có tính lương làm thêm giờ, tăng ca, ngày lễ..

– Theo quy định: Người lao động làm thêm giờ được trả lương theo đơn giá tiền lương hoặc tiền lương của công việc đang làm như sau:

a. Vào ngày thường, ít nhất bằng 150%;

b. Vào ngày nghỉ hàng tuần, ít nhất bằng 200%;

c. Vào ngày lễ, ngày nghỉ có hưởng lương, ít nhất bằng 300%.

Lưu ý: Khi thanh toán tiền lương cho nhân viên các bạn phải yêu cầu họ ký vào bảng thanh toán tiền lương, như vậy thì chi phí này mới là hợp lý hợp lệ.